每日经济新闻 2019-12-27 21:21:58

三峡水利65亿重组事项被证监会否掉了。按照审核意见,申请人未能充分说明并披露本次交易有利于提高上市公司资产质量、改善财务状况和增强持续盈利能力,不符合《重组管理办法》第四十三条规定。

每经记者 张明双 每经编辑 张海妮

对于三峡水利(600116,SH)4万多名股东来说,12月27日是较为失望的一天,由于前一晚公司公布重大资产重组事项被证监会并购重组委否决,股票复牌后二级市场全天出现跳水,最终以大跌7.35%收盘。

证监会审核意见涉及交易标的的资产、盈利、财务状况等方面,三峡水利董秘办人士12月27日对《每日经济新闻》记者表示,公司正在积极研究审核意见,论证继续推动本次重组的可行性。

今年3月份,三峡水利控股股东变更为长江电力(600900,SH),同时启动收购重庆长电联合能源有限责任公司(以下简称联合能源)88.55%股权、重庆两江长兴电力有限公司(以下简称长兴电力)100%股权,整体作价65.44亿元。两家公司均为长江电力参股公司。

重组事项未能通过审核确实有些出人意料,在外界看来,此次重组是整合重庆地方电网、打造三峡电网的重要起点,且作为标的的联合能源已经先行收购乌江实业、聚龙电力两家地方电网公司,为进一步整合创造了条件。

多家券商也对四网融合表现出乐观态度。安信证券研报认为,在国内加速推进混改和电改的大背景下,以及在重庆市全面大力推进售电改革过程中,重庆市四网融合作为落实混改和电改的重要实践,有望加速实现落地。

但事实却是重组被否,按照审核意见,申请人未能充分说明并披露本次交易有利于提高上市公司资产质量、改善财务状况和增强持续盈利能力,不符合《重组管理办法》第四十三条规定。

三峡水利在9月份重组报告书(草案)中曾表示,联合能源、长兴电力均具有较好的盈利能力,本次交易后,上市公司在资产规模、收入规模等各方面的实力均显著增强,是符合上述规定的。

“应该是要进一步说明,说得更清楚。”三峡水利董秘办人士对记者表示,目前公司高度重视,正在积极研究证监会的审核意见,论证继续推动本次重组的可行性,应该会尽快召开董事会进行决策,“肯定要按照证监会审核要求,对标的资产情况做一些补充和完善”。

事实上,在重组过程中,投资者对标的的资产质量及盈利能力也有不同的声音,尤其是长兴电力。财务数据显示,最近两年一期,长兴电力分别实现归母净利润约-600万元、995万元和1316万元,但长兴电力长期股权投资收益比重较大,分别为1555万元、2790万元和1014万元,主要来源于对联合能源的投资收益。

抛开投资收益,长兴电力现有业务盈利规模较小。另外,长兴电力的业绩承诺是按照联合能源收益法评估部分的规则来制订的,但自身业务盈利如何,并没有明确的要求。

上交所也对注入长兴电力是否有利于上市公司提高质量提出问询,三峡水利回复称,长兴电力于两江新区实施增量配网的建设,将为上市公司带来配电业务未来的增量利润来源,同时参与地方电网资产业务整合,增强各自区域企业的供电保障。

至于联合能源,其盈利能力较为强劲。业绩承诺方面,2019年~2021年度经审计的联合能源收益法评估部分净利润合计数将分别不低于3.32亿元、4.22亿元和4.4亿元。

但是此次收购将形成较大的商誉,主要来自于联合能源。截至2019年6月30日,联合能源的商誉为30.62亿元,最近两年未进行减值。三峡水利提示商誉减值风险称,未来包括但不限于宏观经济及客户需求的变化、标的公司由于气候因素影响自发电量的变化等均可能导致标的公司经营情况未达预期。

《每日经济新闻》此前也报道过,三峡水利由于区域因素、自发电量受天气影响等,盈利“天花板”难以打破,而本次拟收购的联合能源似乎也面临类似的问题。

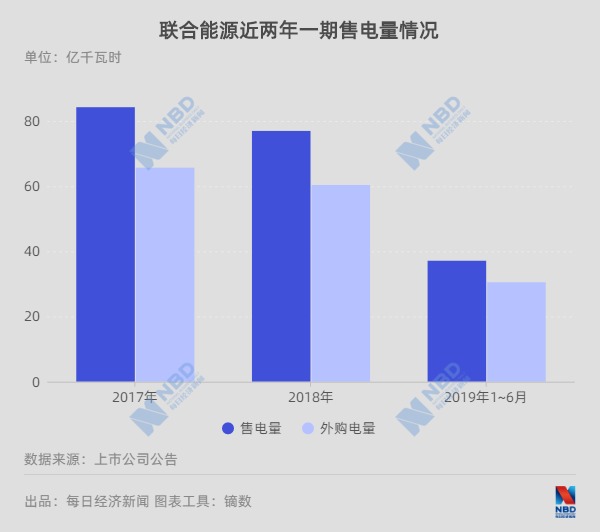

联合能源已整合重庆涪陵、黔江两个区域的电网,装机容量大增,不过其自身电站也需要成本较高的外购电。重组报告书显示,联合能源2017年、2018年及2019年上半年售电量分别为84.22亿千瓦时、76.94亿千瓦时和37.11亿千瓦时,其中外购电量分别为65.67亿千瓦时、60.35亿千瓦时和30.51亿千瓦时,占比较高。

封面图片来源:摄图网

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP