券商中国 2020-02-15 19:43:33

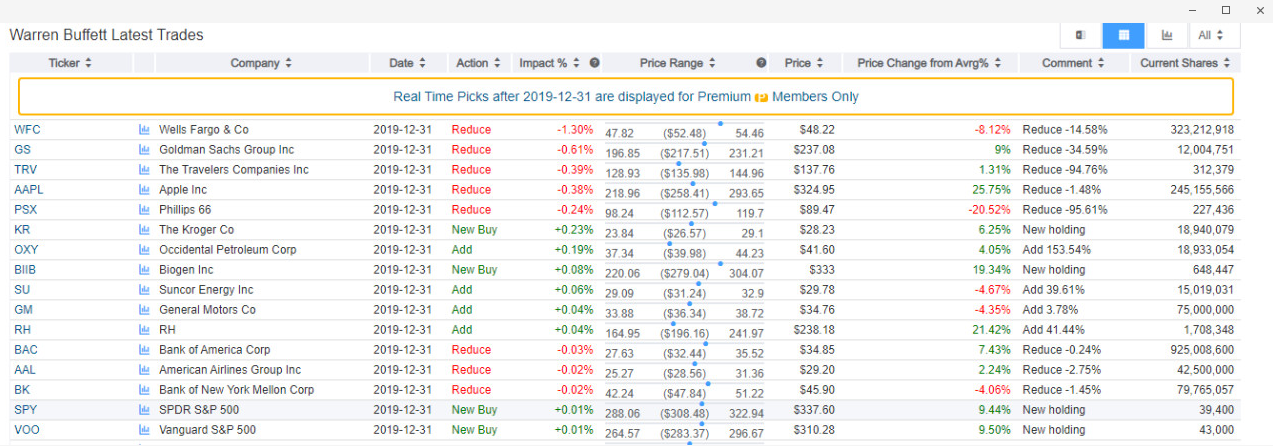

2020年2月14日,在美国证券交易委员会(SEC)网站上,“股神”巴菲特掌舵的伯克希尔-哈撒韦公司发布了最新13F申报表,公布公司截至2019年底的持仓情况。

文件显示,伯克希尔公司出现了两个新买入的股票,一个是美国大型连锁超市——克罗格超市(Kroger),另外一个是全球生物科技行业巨擘——渤健生物(Biogen)。但是,从规模来看,新买入的这两个公司的股份都不大。

同时,伯克希尔公司大大削减了在富国银行和高盛的持股。自2019年6月30日以来,伯克希尔已出售了超过8600万股富国银行股份,占21%。自6月30日以来,伯克希尔已出售了超过8600万股富国银行股份,占21%。而对于高盛集团持股比例缩水35%,至1200万股,价值28亿美元。在伯克希尔四季报中,再度小规模减持苹果。数据显示,伯克希尔减持近1.5%的苹果股份,规模为368.3万股,2019年年底持股数量约2.45亿股,市值约720亿美元。

过去一年,伯克希尔的股价表现仅仅上涨了12%,远逊于大盘标准普尔500指数的23%涨幅。但是,如果将伯克希尔的现金储备等抛开不算,单纯计算伯克希尔2400亿美元(约合1.68万亿人民币)的股票投资组合来看,收益率高达44%。

根据2月14日美国证券交易委员会(SEC)网站公布的报告,巴菲特的伯克希尔公司出现了两个新买入的股票,一个是美国大型连锁超市——克罗格超市(Kroger),另外一个是全球生物科技行业巨擘——渤健生物(Biogen)。不过,从规模来看,新买入的这两个公司的股份不大。

在连锁超市克罗格超市(Kroger)公司中,伯克希尔披露了1894万股股份,约合5.5亿美元。克罗格超市(Kroger)是继沃尔玛、家得宝之后的美国第三大零售集团。目前,克罗格超市(Kroger)已投入巨资,扩大在线业务,升级门店,提高送货质量,与沃尔玛超市(Walmart)和亚马逊(Amazon)积极竞争。

在消息公布之后,克罗格超市(Kroger)股价一度飙升4.92%,但是随后回落,报价在28.23美元。此前,沃尔玛超市长期是巴菲特的重点持仓股票,但是在2018年伯克希尔退出了沃尔玛超市。此外,好市多(Costco)也是巴菲特和芒格两人最爱的股票。

渤健生物(Biogen)是美国一家知名的蓝筹生物科技股,位列美国前十大生物科技公司之一。在生化基因公司渤健生物(Biogen),伯克希尔披露了64.8万股股份,约1.92亿美元。消息公布之后,Biogen股价一度上涨1.77%。从去年四季度至今,公司股价已经累计上涨了20%。而今年以来,Biogen股价也累计上涨了12.2%,超过标普500指数的4.6%涨幅。

伯克希尔还披露了两只新持有的交易所交易基金(ETF),即Vanguard S&P 500 ETF(VOO)和SPDR S&P 500 ETF Trust(SPY)。

此外,巴菲特还逆势下注,看好能源股,加大了对西方石油公司(OccidentalPetroleum Corp.)的押注,使投资达到7.8亿美元。伯克希尔还持有这家石油生产商的优先股,这是巴菲特为帮助西方石油公司收购阿纳达科石油公司(Anadarko Petroleum Corp.)而获得的。巴菲特在去年四季度,分别加仓西方石油和加拿大知名能源公司森科能源1146.6万股和426.1万股,2019年期末市值分别近7.8亿美元和5亿美元。

文件显示,伯克希尔公司削减了在富国银行和高盛持股。自6月30日以来,伯克希尔已出售了超过8600万股富国银行股份,占21%。目前,伯克希尔持有3.23亿股富国银行股份,仍是伯克希尔公司股票投资组合的第五大控股公司。

伯克希尔的富国银行(Wells Fargo)股票在去年四季度下跌15%,落后于其持有的美国银行和美国运通公司的股份。

伯克希尔公司对于高盛集团持股比例缩水35%,至1200万股,价值28亿美元。这些股权起源于巴菲特在2008年金融危机期间对高盛优先股的收购。

过去,巴菲特一直积极避免持有超过10%的银行股,甚至抛售了大量富国银行的股票以保持在这一门槛之下。由于伯克希尔·哈撒韦增加了投资,加上美国银行大举回购股票,伯克希尔·哈撒韦在2019年二季度持有美国银行10.4%的流通股,越过了红线,受到美国证监会SEC的问询。

从这次四季度季报数据来看,伯克希尔公司均对银行股有所减持。在美国银行(BankofAmerica Corp)上,持股缩水0.24%,变化不大,维持在9.25亿股。此外,纽约梅隆银行,持股缩水1.45%,为7976万股。

此外,伯克希尔大规模削减了在旅行者集团(Travelers Group)上的头寸。旅行者集团是全球规模最大的全能金融集团公司之一,是世界上最大的保险公司之一。伯克希尔卖出了旅行者(Travelers)头寸的94%,将旅行者的持股从600万股,削减到31.23万股。

在伯克希尔四季报中,苹果公司再度被减持。伯克希尔减持近1.5%的苹果股份,规模为368.3万股,2019年年底持股数量约2.45亿股,市值约720亿美元;目前苹果占伯克希尔总持仓的29.74%,仍为第一大重仓股。据测算,伯克希尔持有的苹果股票获利已接近一倍。

巴菲特2018年在接受外媒采访时曾表示,“苹果使其产品不可或缺。我们购买苹果股票就是为了一直持有,虽然现在已经收购了大约5%的苹果股票,但可以的话我甚至希望能够将苹果的股票100%全部买下来。我很喜欢苹果的业绩表现,也很喜欢他们管理层的思维方式。”

回顾巴菲特整个建仓苹果的历史,也颇有看头。2016年,巴菲特掌管的伯克希尔-哈撒韦公司的一位投资经理开始建仓苹果股票,买入约1000万股。在得到巴菲特批准后,该公司大举建仓苹果,此时苹果股价在100美元附近。

数据显示,从2016年1月1日至1月31日,伯克希尔-哈撒韦增持了近7600万股苹果股票。此后苹果股票在2016年上涨了10.47美元,涨幅为9.9%。随后,伯克希尔继续加大买入规模,在2017年12月31日,该公司已持有1.653亿股苹果股票。这一年,苹果公司股价上涨了55.8美元,涨幅52%。

到了2018年,机会来了,这一年苹果股价下跌8美元,跌幅5%。伯克希尔在加大购买力度,2018年第一季度,伯克希尔·哈撒韦公司买入了约7500万股苹果股票。而到2018年第二季度,已持有约2.52亿股苹果股票。半年时间增持了近1亿股,占伯克希尔总投资组合的23.84%。在2018年三季度,伯克希尔增持苹果股份0.2%,约1亿美元,也是最小的增持力度了。至此,伯克希尔持有2.52亿股苹果股票。

接下来,2019年也是苹果股价的大年,苹果股价飙升了87%,创下10年最佳表现。但是,伯克希尔从2018年第四季度开始陆续小规模减仓了,2018年四季度,伯克希尔减持了1.1%,约290万股苹果。2019年1月份苹果股价“吃了个跌停板”,也引发了猜测。所以,2019年一季度,伯克希尔的苹果持仓,没有变化。2019年二季度,持仓也没有变化。

到了2019年第三季度,伯克希尔减持了0.3%,减持规模为75万股,剩余持股数量约2.48亿股。到了2019年第四季度,伯克希尔减持近1.5%的苹果股份,规模为368.3万股,2019年年底持股数量约2.45亿股。统计来看,到目前为止,伯克希尔已经累计减持了733万股,相对于2.45亿股规模来说,仍然比重较小。

接下来,伯克希尔对苹果的持仓变化,将继续引发市场的高度关注,市场正在拭目以待。

在伯克希尔四季报公布的前一天,卡夫亨氏(KHC)也公布了2019财年第四季度及全年业绩报告。数据显示,卡夫亨氏第四季度营业收入为65.36亿美元,同比下滑5.1%不及市场预期;归属于普通股股东的净利润为1.82亿美元,同比扭亏为盈。伴随着季报数据出炉,卡夫亨氏(Kraft Heinz)股价在周四周五两天内暴跌11%。

2月14日,惠誉周五将卡夫亨氏的信用评级从BB+降至BBB-“垃圾级”。惠誉指出,该公司负债累累,利润不断下降,而且前景不佳。这也是巴菲特历史上罕见的持仓股份被降低至垃圾级,引发媒体关注。

目前,卡夫亨氏的市值为328亿美元,与2017年2月的峰值相比下跌了近80%。2013年,伯克希尔与巴西私募公司3G Capital联手收购了亨氏(H.J.Heinz Company)。2015年,两家公司又联合收购了卡夫(Kraft Foods),然后将其与亨氏合并。该笔交易对卡夫的估值达到626亿美元。

前前后后,伯克希尔在卡夫亨氏上投资了近100亿美元。合并后的卡夫亨氏在纳斯达克上市时,其估值达到890亿美元。根据伯克希尔Q3持仓报告显示,巴菲特持有卡夫亨氏3.25亿股,拥有该食品巨头约27%的股份。伯克希尔持股价值在两个交易日内蒸发近10亿美元(约合70亿人民币),跌至87亿美元。

巴菲特在去年伯克希尔股东大会上称:“我们试图以合理的价格收购优秀企业,但在卡夫亨氏的‘卡夫’部分却犯了一个错误。我们付了太多钱。”

根据伯克希尔的2019年四季报显示,伯克希尔在美股的投资总计2420.5亿美元,较前一季度的2147亿美元上升了273亿美元。伯克希尔的股票组合由由52只股票组成。近一半的投资组合投资于金融服务类股,占43.32%,而科技股占31%,消费者防御空间占14.26%。

值得注意的是,伯克希尔前10只股票仓位已经占到持股规模的70%以上,而前5只股票占到持股规模的57.3%,而前两只股票——苹果和美国银行两大持股比重达到了43.2%。

通过计算来看,在截至2020年2月7日为止的一年里,伯克希尔·哈撒韦投资组合中10个最大的普通股投资一年的加权回报率为44%。这几乎是同期标准普尔500指数上涨23%的两倍。

问题来了,为什么伯克希尔的股价表现在过去一年仅仅上涨了12%,远远低于大盘表现呢?这是因为伯克希尔的2400亿美元投资组合约占其5500亿美元市值的不足一半,伯克希尔优秀的投资组合超额收益被其他现金收益部分抵消了。当然,这也充分表明伯克希尔被大大低估了。目前,伯克希尔的现金储备仍然维持在2019年第三季度的1282亿美元,并没有显著减少。

声明:转载所有资讯内容不构成投资建议,股市有风险,投资需谨慎。

封面图来自:摄图网

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP