每日经济新闻 2021-01-30 13:42:52

◎以往分化较大的券商“金股”在1月表现不俗,在42个券商1月金股组合中,有37个实现了正收益,占比高达88%。

◎开源证券的1月金股组合收益率之所以能大幅跑赢大盘,凭借的是对化工行业的精准“押宝”。

每经记者 王海慜 每经编辑 何剑岭

图片来源:摄图网

尽管今年1月A股的各大指数仍然延续了去年的涨势,然而在个股层面却是跌多涨少。Choice数据显示,截至1月29日收盘,在所有A股中,1月累计下跌的个股数量为3205家,占比达77.4%。

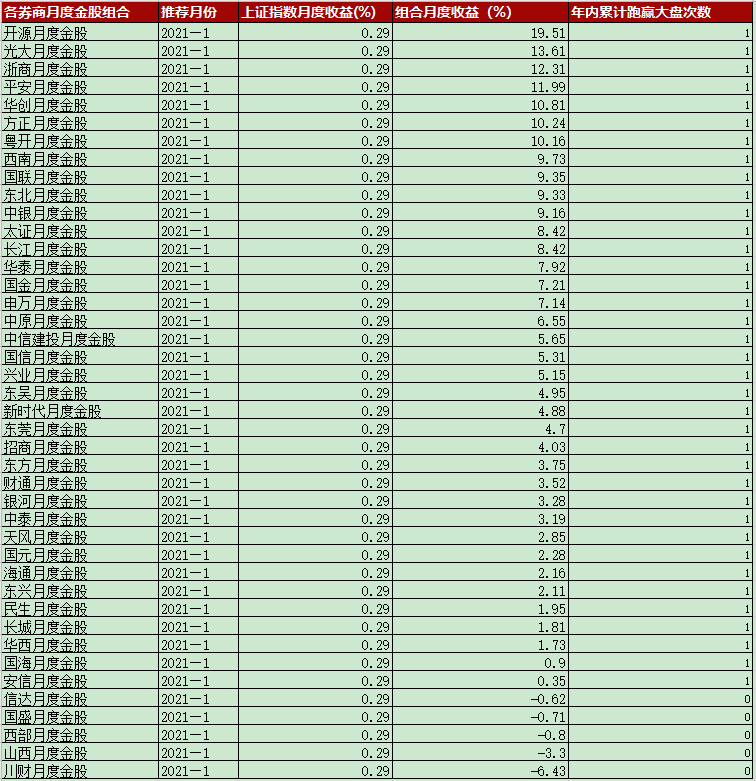

在这样“赚了指数不赚钱”的大背景下,以往分化较大的券商“金股”却在1月表现不俗。据每市的数据显示,在42个券商1月金股组合中,有37个实现了正收益,占比高达88%。

其中,开源证券的1月金股组合凭借“押宝”化工行业在1月实现19.51%的收益率,在所有券商金股组合中排名第一。此外, 光大证券、浙商证券等多家券商1月金股组合的收益率也达到了两位数,跑赢了大盘超10个百分点。

虽然今年1月A股的各大指数仍然延续了去年的涨势,不过在个股层面却是跌多涨少。不少投资者也都有“赚了指数不赚钱”的感受。

Choice数据显示,截至1月29日收盘,在所有A股中,1月累计下跌的个股数量为3205家,占比达77.4%(剔除1月上市的新股)。其中全部近4200只A股1月的中位数跌幅将近8%。

1月各券商月度金股表现 数据来源:每市

在这样的大背景下,以往分化较大的券商“金股”股却在1月表现不俗。据每市的数据显示,在42个券商1月金股组合中,有37个实现了正收益,占比高达88%。

其中,开源证券的1月金股组合实现19.51%的收益率,在所有券商金股组合中排名第一。此外,光大证券、浙商证券、平安证券、华创证券等4家券商1月金股组合的收益率也达到了两位数,跑赢了大盘超10个百分点。

回顾2020年,以各类基金为代表的机构整体取得了跑赢大市的收益。事实上,去年券商金股的表现也不俗。

据统计,去年全年年度收益排名前10的券商金股组合的年度收益都超过了50%,其中排名前三位的年度金股组合的年度收益率都超过了70%。

值得一提的是,开源证券的1月金股组合收益率之所以能大幅跑赢大盘,凭借的是对化工行业的精准“押宝”。

图片来源:开源证券

据去年底开源证券发布的研报显示,开源证券共发布了10只2021年1月金股,其中有4只来自化工行业,分别为恒力石化、华峰化学、华鲁恒升、宝丰能源。其中,恒力石化、华峰化学、宝丰能源今年1月的累计涨幅都超过了30%。

今年1月,化工行业整体表现不俗。据Choice数据显示,在28个申万一级行业中,今年1月化工行业以6.65%的涨幅高居第一。

而数据显示,化工行业也是1月券商金股组合能整体跑赢大盘的主要“法宝”。据每市的数据显示,1月所有的券商金股中,推荐频次最高的为化工行业个股,占比近11%、

此外,券商1月金股推荐频次排名第二、第三位的电子、医药生物行业今年1月也整体跑赢了大盘。

据每市统计,截至1月29日收盘,全市场308个金股标的,平均涨跌幅为2.79%;同期上证指数微涨+0.29%,沪深300指数上涨+2.70%;

前50名金股平均涨幅28.59%;总共有162只金股录得正收益,占比52.6%;其中,90只涨幅超过10%,占比29.22%。

图片来源:每市

值得一提的是,1月券商金股涨幅前三位的分别为盛和资源(中原证券推荐)、微盟集团(浙商证券、中信建投推荐)、天齐锂业(光大证券推荐)。

截至目前,只有开源证券、中信建投等少部分券商发布了2月金股组合。

开源证券2月金股组合

今日,开源证券研究所在其研究所公众号上发布了2月金股组合。相比1月开源证券金股组合“重仓”化工行业,2月其金股组合的数量、所属行业也更加分散,总共涉及18只金股、14个行业。

而经过最近几日A股市场的回调,目前一些机构的总体观点虽然显得偏谨慎,但也认为当前市场仍然存在结构性机会。

开源证券首席策略分析师牟一凌发布的最新观点认为:“当下或许并非最困难的时候,同时我们也看到了市场中十分积极的力量:A股市场内部,大盘价值股(金融、地产、公用事业)仍然处在低位,且以银行为代表的板块已经出现了基本面的拐点。同样的,在制造业+出口链条+周期性行业+TMT板块内部,出现了大量业绩高增速的中小市值标的,其估值水平在前期极致风格中受到了严重压制,而业绩预告和未来的一季报将为我们提供重要信息。市场在未来仍将在局部充满机遇。我们请投资者相信市场仍然存在着积极的因素,近期的波动正在为该类资产的价值发现奠定基础。”

就本周五市场出现的波动,中金公司策略团队发布观点指出,2021年增长可能继续复苏,但市场已经有一定的预期,股市核心矛盾已经变成了政策的边际变化。政策面上可能会逐步从相对宽松向正常化甚至略偏紧的方向调整。虽然央行在周五已经有部分的流动性释放举措,但政策渐变可能会是主要矛盾。当前股市经历了长时间的结构性表现,结构估值不低、整体估值也明显恢复,在这样的背景下,要适度降低对权益市场指数年度表现的预期,重点关注阶段性和结构性的表现。大方向上,A股市场估值已经在历史均值上方,对潜在盈利复苏有较强预期,场内投资者仓位不低,增长虽仍在复苏通道但边际提升的幅度有限,政策在逐步转弯,在这种背景之下,市场放慢节奏、适度盘整才可能有更可持续的表现。互联互通南下资金年初至今已经净流入超2000亿元,港股近期也有明显补涨,估值优势有所收窄,但整体上可能比A股仍有优势。

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

欢迎关注每日经济新闻APP